Economía Global

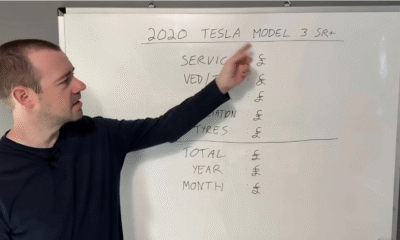

Automóviles híbridos en México 2025: Beneficios económicos y desafíos financieros al adquirirlos

Economía Global

Trump’s Tariff Turmoil Sparks Massive Capital Flight from US Markets

Criptomonedas

Mercados estadounidenses cierran con pérdidas semanales por tensión en Oriente Medio

Economía Global

Políticas comerciales de Trump reconfiguran panorama económico y retrasan ajustes monetarios de la Reserva Federal

-

Economía Globalhace 6 días

Economía Globalhace 6 díasPetróleo alcanza mayor incremento en tres años por tensión entre Israel e Irán

-

Banca y Finanzas Personaleshace 6 días

Banca y Finanzas Personaleshace 6 días¿Qué sucede al intentar usar billetes antiguos de ‘viejos pesos’ en transacciones actuales?

-

Empresas y Finanzas Corporativashace 7 días

Empresas y Finanzas Corporativashace 7 díasSoriana presenta ofertas de Julio Regalado para el domingo 15 y lunes 16 de junio

-

Empresas y Finanzas Corporativashace 7 días

Empresas y Finanzas Corporativashace 7 díasLa FAA impulsa una Directiva de Aeronavegabilidad urgente para abordar fallos en los Boeing 787 Dreamliner

-

Empresas y Finanzas Corporativashace 7 días

Empresas y Finanzas Corporativashace 7 díasInnovación eléctrica japonesa: el compacto KG Motors Mibot que revoluciona la movilidad urbana

-

Empresas y Finanzas Corporativashace 7 días

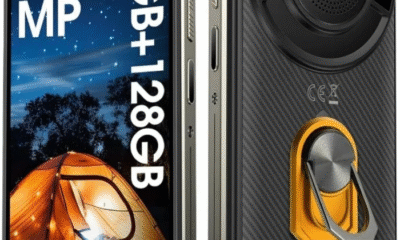

Empresas y Finanzas Corporativashace 7 díasDispositivo de fabricación china ofrece desempeño robusto con memoria ampliada, batería potente y resistencia certificada

-

Banca y Finanzas Personaleshace 7 días

Banca y Finanzas Personaleshace 7 díasToyota Avanza: Desglose del precio con 10% de pago inicial en México

-

Banca y Finanzas Personaleshace 3 días

Banca y Finanzas Personaleshace 3 díasMoneda nacional toca mínimos no registrados en quince días por tensión en Oriente Medio