Economía Global

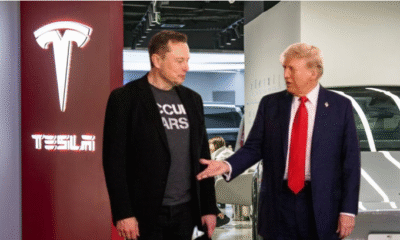

Trump anuncia próxima designación para liderar la Reserva Federal – El Financiero

Economía Global

Precio del petróleo escalaría tras ataque estadounidense a Irán, advierten expertos

Criptomonedas

Fortalecimiento del billete verde tras acciones de EE.UU. en Oriente Medio

Economía Global

Trump’s Tariff Turmoil Sparks Massive Capital Flight from US Markets

-

Economía Globalhace 7 días

Economía Globalhace 7 díasPetróleo alcanza mayor incremento en tres años por tensión entre Israel e Irán

-

Banca y Finanzas Personaleshace 7 días

Banca y Finanzas Personaleshace 7 días¿Qué sucede al intentar usar billetes antiguos de ‘viejos pesos’ en transacciones actuales?

-

Banca y Finanzas Personaleshace 3 días

Banca y Finanzas Personaleshace 3 díasMoneda nacional toca mínimos no registrados en quince días por tensión en Oriente Medio

-

Noticias Internacionaleshace 6 días

Noticias Internacionaleshace 6 díasUn alumno olvida borrar las instrucciones de ChatGPT en su tarea y su caso se vuelve viral en Italia

-

Empresas y Finanzas Corporativashace 19 horas

Empresas y Finanzas Corporativashace 19 horasAlpine presenta revolucionario motor de hidrógeno con 1000 hp

-

Banca y Finanzas Personaleshace 2 días

Banca y Finanzas Personaleshace 2 díasNissan Versa 2019: Opción accesible en mercado automotriz mexicano con bajo costo operativo

-

Empresas y Finanzas Corporativashace 3 días

Empresas y Finanzas Corporativashace 3 díasCarlos Slim impulsa nueva cadena comercial reemplazando histórica marca mexicana

-

Banca y Finanzas Personaleshace 3 días

Banca y Finanzas Personaleshace 3 díasBBVA fija precios para monedas históricas en segundo semestre de 2025